SSO ETF는 장기 투자자들에게 꾸준히 인기를 끌고 있는 상품입니다. 이 ETF는 S&P 500 지수를 추종하는 SPY의 2배 레버리지 ETF로, S&P 500 지수의 수익률을 2배로 따라갑니다. 그렇기에 SPY와 같은 방향으로 움직이되, 변동성은 훨씬 높은 편입니다. 이러한 특성 덕분에 장기 보유 시 높은 수익을 기대할 수 있어 장기 투자에 적합한 상품입니다. 오늘은 SSO에 장기 투자할 가치가 있는 이유와 수익률 비교, 장단점에 대해 깊이 알아보겠습니다.

SSO ETF란?

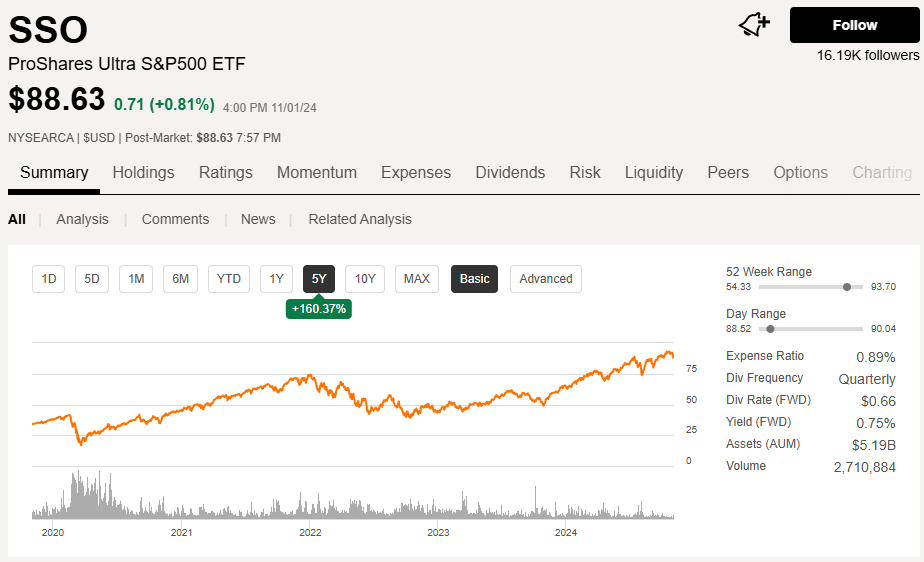

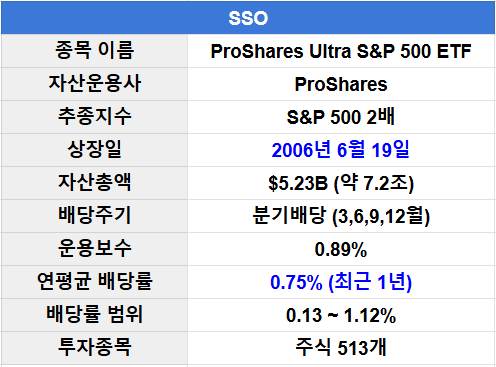

2배 레버리지 ETF인 SSO는 ProShares에서 발행한 S&P 500 지수 기반의 레버리지 펀드입니다. SSO의 정식 명칭은 ProShares Ultra S&P500이며, 현재 주가는 약 88.63달러 수준입니다. 이 ETF는 S&P 500 지수가 1% 상승하면 SSO가 2% 상승하도록 설계되었습니다. 이를 위해 주로 장내 파생상품과 금융공학 기술을 활용하여 S&P 500의 2배 수익률을 추종하고자 합니다.

SSO는 레버리지 ETF이므로 변동성이 높은 편입니다. SSO는 지수와 100% 일치하지는 않지만, 최대한 유사하게 따라가려는 특징이 있습니다. 높은 변동성 덕분에 주가가 크게 하락했을 때 매수하여 장기 보유하는 전략이 권장됩니다. 주가 상승기에는 SSO의 성과가 두 배로 증폭될 수 있기 때문에 수익성을 높일 수 있는 상품입니다.

▼ QQQ의 2배 레버리지인 QLD에 대해서 알아보세요 ▼

QLD ETF 쉽게 알아보기👆SSO ETF 특징

SSO는 2006년 6월에 출시된 이후 오랜 역사를 가지고 있으며, 같은 해 출시된 QLD와 함께 투자자들의 주목을 받아 왔습니다. SSO의 운용보수는 0.89%로, 일반적인 S&P 500 지수 ETF인 SPY(0.09%)와 비교할 때 다소 높은 편입니다. 이러한 높은 수수료는 장기적으로 수익률에 영향을 미칠 수 있는 요소입니다.

또한 SSO는 S&P 500을 구성하는 500대 대형주에 투자하여 분산 투자 효과가 높습니다. 최근 1년간 배당률은 연평균 약 0.75%로, SPY보다는 적은 배당을 지급하고 있습니다. SSO는 고배당보다는 높은 성장성을 통한 수익률을 기대하는 ETF이며, 배당은 3, 6, 9, 12월에 지급됩니다.

▼ 장기투자의 최고봉 SPY ETF에 대해서 알아보세요 ▼

SPY ETF 쉽게 알아보기👆SSO ETF 레버리지 특징

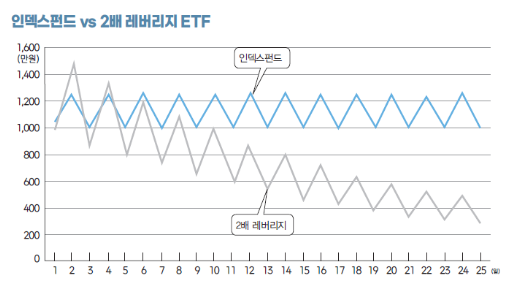

SSO는 2배 레버리지 ETF이므로 횡보장에서 원금이 감소하는 리스크가 존재합니다. 예를 들어, 주가가 일정한 가격대에서 지속적으로 등락을 반복하면, 원금 회복이 어려울 수 있습니다. 이는 레버리지 상품의 특성으로, 수익과 손실이 모두 2배로 움직이기 때문에 횡보하는 시장에서 오히려 손해를 볼 수 있습니다.

하지만 역사적으로 S&P 500 지수는 장기적으로 우상향하는 경향을 보여왔습니다. 이에 따라 장기적 관점에서 보면 SSO는 SPY보다 높은 수익률을 기대할 수 있습니다. 단, 투자자는 높은 변동성을 견딜 수 있어야 하기 때문에 큰 하락장이 왔을 때 SSO를 매수해 장기 보유하는 것이 효과적인 전략이 될 수 있습니다.

SSO ETF 수익률 비교

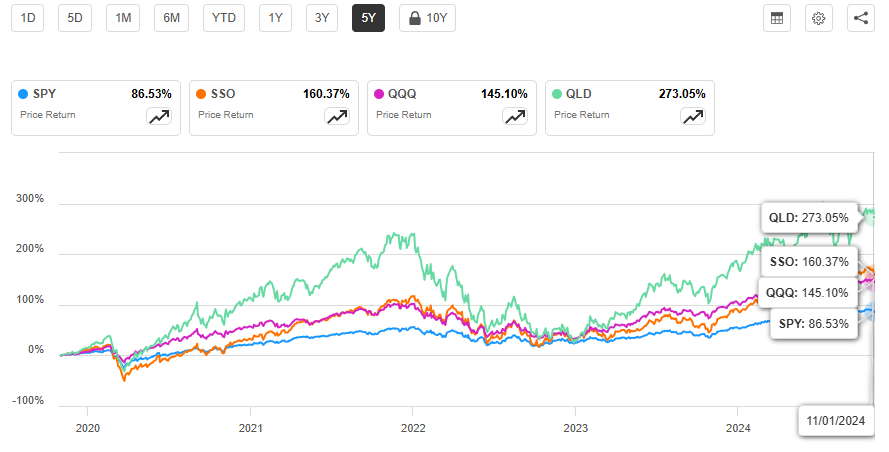

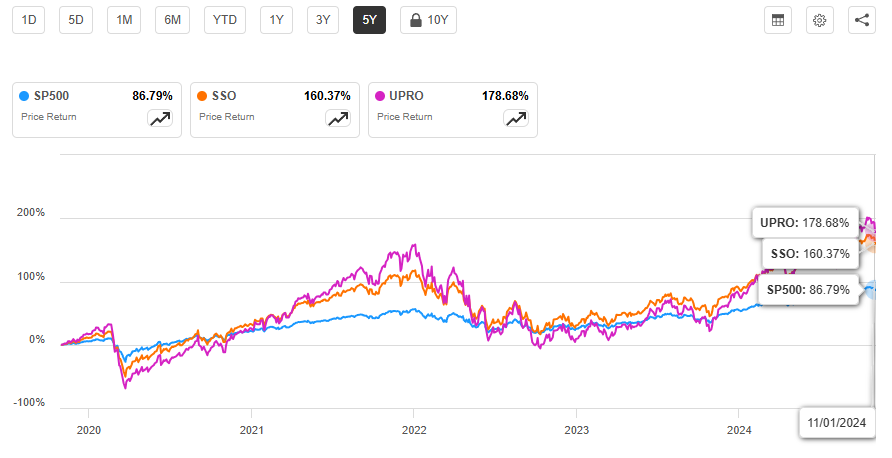

SSO와 주요 지수 ETF의 최근 5년간 수익률을 비교해 보면, S&P 500 지수를 추종하는 SPY는 약 86.53% 상승했습니다. 같은 기간 동안 SSO는 160.37% 상승했으며, 이는 SPY 대비 약 2배에 가까운 수익률을 보여줍니다. 레버리지 ETF의 장점이 잘 드러나는 수치입니다.

또한, 나스닥 100 지수를 추종하는 QQQ는 145.1% 상승했고, QLD는 273.05% 상승했습니다. QLD가 높은 수익률을 기록한 반면, SSO는 나스닥보다 낮은 변동성과 안정성을 갖춘 상품으로 S&P 500을 두 배로 추종하여 높은 수익률을 보여줬습니다. 나스닥이 아닌 S&P 500의 대형주를 통해 안정성을 확보하면서도 높은 수익을 기대하는 투자자에게는 적합한 상품이라 할 수 있습니다.

▼ 안정적인 고수익 QQQ ETF에 대해서 알아보세요 ▼

QQQ ETF 쉽게 알아보기👆

한편, 3배 레버리지 ETF인 UPRO와 비교해도 SSO의 성과는 인상적입니다. UPRO는 최근 5년간 178.68%의 수익률을 보였지만, 횡보장에서 자금이 많이 줄어들어 SSO와 비교했을 때 변동성이 더 컸습니다. 따라서 SSO는 UPRO보다 안정적이면서 높은 수익률을 유지할 수 있어 장기 투자에 더욱 적합합니다.

SSO ETF 보유 종목 및 섹터

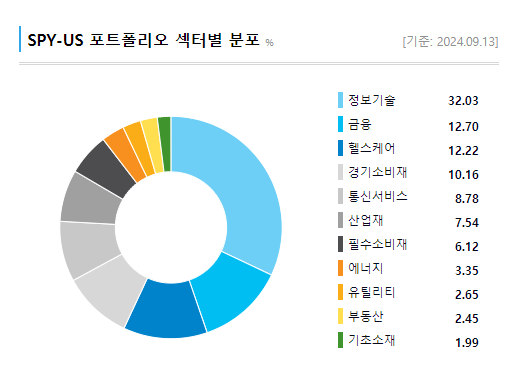

SSO는 S&P 500 지수를 추종하여 미국 대표 대형주 500종목에 투자합니다. S&P 500 지수를 구성하는 주요 섹터는 정보기술(약 32%), 헬스케어(12%), 금융(12%) 등으로, 대형 기술주와 안정적인 소비재 주식을 포함하고 있어 분산 투자 효과가 큽니다.

SSO의 상위 보유 종목에는 마이크로소프트, 애플, 엔비디아, 아마존, 메타 같은 대형 기술주들이 포함되어 있으며, 버크셔 해서웨이, 일라이 릴리, JP모건, 유나이티드 헬스 그룹 등 다양한 섹터의 대형주가 포함되어 있습니다. 이러한 구성을 통해 SSO는 다양한 업종의 대형주 상승을 2배로 추종하여 안정성과 수익성을 모두 갖춘 포트폴리오를 제공합니다.

SSO ETF 장단점

장점

- 수익성: SSO는 미국 대형주에 투자하여 안정성과 동시에 높은 성장 잠재력을 제공합니다. S&P 500 지수를 두 배로 추종하기 때문에 장기적으로 높은 수익률을 기대할 수 있습니다.

- 유동성: SSO는 미국 주식시장에서 활발하게 거래되는 ETF로, 투자자는 언제든 원하는 시점에 매수와 매도가 가능합니다.

- 분산 투자: 500개의 다양한 대형주에 투자함으로써 개별 종목보다 리스크가 낮으며, 특정 기업에 과도하게 의존하지 않아 장기 투자에 적합합니다.

단점

- 높은 변동성: 레버리지 ETF의 특성상 변동성이 큽니다. S&P 500 지수가 하락할 경우 SSO의 하락폭은 더 커질 수 있어, 시장 방향을 신중하게 판단해야 합니다.

- 높은 수수료: 0.89%의 운용 보수는 SPY 대비 높은 편으로, 횡보장에서 수익률에 부정적인 영향을 미칠 수 있습니다.

- 횡보장에 취약: 레버리지 ETF는 횡보장에서 원금을 갉아먹을 수 있으므로, 주가가 정체되는 시장에서 SSO를 보유하면 SPY보다 수익률이 낮아질 수 있습니다.

SSO ETF 투자 전략

하락장, 폭락장 매수

SSO는 적립식 매수보다는 하락장에서 매수하는 것이 효과적입니다. 본인의 매수 기준을 정하고, 그 이하로 하락했을 때 매수하는 것이 유리합니다. 특히 경기 침체나 폭락장에 S&P 500 지수가 큰 폭으로 하락할 때 SSO를 매수하는 전략은 장기적으로 안정성을 높이고 수익률을 극대화할 수 있습니다.

지수 ETF와 조합

SPY나 QQQ와 같은 지수 ETF를 꾸준히 적립식으로 매수하면서, 하락장에 SSO를 추가로 매수하는 전략도 좋습니다. 지수 적립식 매수는 월가에서 추천하는 복리 수익 전략으로, 지수 ETF와 레버리지 ETF의 조합을 통해 장기적으로 큰 복리 수익을 기대할 수 있습니다.

배당 ETF와 조합

SSO와 함께 보유하기 좋은 배당 ETF로는 SCHD, JEPI, JEPQ가 있습니다. 배당이 낮은 SSO는 주가 횡보기에 멘탈 관리가 어려울 수 있으므로, 배당 ETF를 함께 보유하면 배당 수익을 통해 심리적으로 안정감을 얻을 수 있습니다. 배당금을 SSO에 재투자하여 보유량을 늘리는 방법도 효과적입니다.

마무리

SSO는 높은 수익률과 안정성을 제공하는 매력적인 ETF로, 장기 보유 시 기대 이상의 수익률을 제공할 수 있습니다. 기본적으로 지수 ETF 투자 경험이 있는 투자자에게 적합하며, 미국 주식 시장에 대한 신뢰가 있는 투자자라면 장기적인 2배 레버리지 투자를 통해 높은 수익을 올릴 수 있습니다.

▼ 배당성장 대표 ETF인 SCHD에 대해서 알아보세요 ▼

SCHD ETF 쉽게 알아보기👆▼ 대표 고배당 ETF인 JEPI에 대해서 알아보세요 ▼

JEPI ETF 쉽게 알아보기👆▼ 나스닥 고배당 ETF JEPQ에 대해서 알아보세요 ▼

JEPQ ETF 쉽게 알아보기👆